Die falschen Versprechen der sogenannten Finanz-Coaches

Seriöse Anlageberater und Vermögensverwalter haben unselige Konkurrenz bekommen: sogenannte Finanz-Coaches und selbsternannte Investment-Gurus, die ihren Anlegern für viel Geld oft nur wenig Nutzen bringen. Die BaFin hat mittlerweile ein Auge auf die Szene.

04.08.2023 | 07:30 Uhr

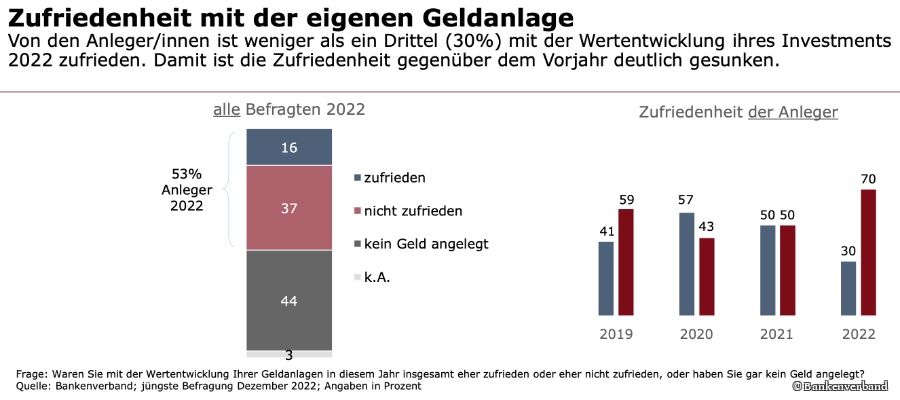

Unwissen kostet Geld. Das zeigt sich gerade in Deutschland immer wieder in Umfragen und Statistiken. In kaum einem westlichen Industrieland ist das Finanzwissen in der Bevölkerung so unterentwickelt wie hierzulande. Gleichzeitig ist nirgendwo so viel Geld so unrentabel angelegt wie in Deutschland. Und diejenigen, die ihr Geld nicht aufs Sparbuch legen, sondern investieren, teilen sich hauptsächlich in zwei Gruppen: Die überwiegende Mehrheit in Deutschland will möglichst risikolos Zinsen kassieren, die anderen wollen zocken. Was 70 Prozent aller Anleger eint: Die meisten sind unzufrieden mit den Erträgen ihrer Investments. Das zeigt die jüngste Umfrage des Bankenverbandes zur Geldanlage in Deutschland.

Beratungsnotstand bei Thema Finanzen

Die Unzufriedenheit mit dem eigenen Anlageerfolg führt im besten Fall dazu, sich an einen kompetenten erfahrenen Experten zu wenden. Die Auswahl an seriösen, unabhängigen Vermögensverwaltern und Finanzberatern ist groß. Wer sich gut informiert, findet etwa auf den Seiten der BaFin unter den dort registrierten unabhängigen Honorar-Anlageberatern die passenden Ansprechpartner oder beispielsweise auf den Seiten des FPSB Deutschland eine Postleitzahl-Suche, um Zertifizierte Finanzplaner in der Nähe zu finden. Die Vermögensverwalter können private Portfolios managen und die Berater nach eingehender Analyse der jeweiligen finanziellen Situation und der Risikoneigung der Kunden konkrete Empfehlungen aussprechen. Gemeinsam ist ihnen, dass die Betreuung der Kunden in einem gesetzlich definierten Rahmen stattfindet. Wer nicht im Sinne der Kunden berät und handelt, haftet im Zweifelsfall dafür.

Das Problem: Zwar ist der Begriff der Anlageberatung gesetzlich definiert. Doch das Gesetz bietet Lücken. In diese Lücken stoßen unter anderem selbsternannte Investment-Gurus, die insbesondere in den Sozialen Medien besonders aktiv sind und dort ihre Dienste mit hohen Gewinnversprechen anbieten. Die Story, die sie erzählen, ist oft ähnlich: Klassische Anlagestrategien seien nicht rentabel genug. Dagegen biete die von den selbsternannten Experten entwickelte XY-Strategie – wie auch immer sie im jeweiligen Fall heißt – unglaubliche Gewinne. Verkauft werden dann für viel Geld Seminare, Workshops, Newsletter, Börsen-Software und/oder der Zugang zu einer Trading-Plattform. Der Nutzen für die Anleger hält sich dabei im besten Fall nur in Grenzen. Im schlimmsten Fall merken die Betroffenen erst dann, wenn sie viele tausend Euro verloren haben, dass sie von einem Betrüger oder unseriösen Broker abgezockt wurden.

Finanz-Coaching in der Grauzone

Doch es muss nicht der schlimmste Fall sein und nicht unbedingt Betrug. Der Grat zwischen Seriosität und Scharlatanerie ist manchmal sehr schmal. Zwischen Abzocke und gesetzlich geregelter Anlageberatung hat sich eine Grauzone entwickelt, in der sogenannte Finanz-Coaches ihre Dienste anbieten. Das Spektrum der Anbieter reicht von Vermittlern, die im Auftrag großer Finanzvertriebe wie etwa der Deutschen Vermögensberatung (DVAG) unterwegs sind über digitale Finanz-Coaches, die Anleger gegen Gebühr durch eine Multiple-Choice-Abfrage mit anschließender Analyse der Antworten schicken bis hin zu selbst ernannten Expertinnen und Experten, die ihren Rat anbieten. Manche, die in der Branche tätig sind, nutzen Finanz-Coachings, um ihre Produktpalette, beispielsweise ihre automatisierte Anlageberatung (Robo-Advice), zu bewerben. Andere haben noch weitere Einnahmen im Zusammenhang mit dem Coaching, beispielsweise Provisionen, wenn Teilnehmende aufgrund des Coachings ein Depot bei einer bestimmten Bank eröffnen oder gewisse Websites oder bestimmte Links nutzen, die direkt auf Anbieterseiten führen (sogenannte Affiliate Links).

Finanz-Coachings sind in der Regel nicht kostenfrei, dafür aber unverbindlich. Das ist der große Unterschied zu registrierten Honorar- und zertifizierten Beratern, die nach gesetzlich vorgegebenem Muster beraten. Wer Finanz-Coaching anbietet, muss keine Vorkenntnisse vorweisen und sich nirgendwo qualifizieren. Der Begriff ist nicht geschützt. Jede und jeder darf sich Finanz-Coach nennen. Nicht nur deshalb blüht der Berufsstand. Die BaFin, die die Szene seit einiger Zeit kritisch beobachtet, schreibt: „Finanz-Coachings sind für diejenigen, die sie anbieten, ein lukratives, meist risikoloses Geschäftsmodell. Für die Coaching-Dienstleistung, beispielsweise die Richtigkeit der Tipps, haften sie in der Regel nämlich nicht. Ein Haftungsrisiko besteht lediglich für die wenigen Branchenangehörigen, die unter Labels wie Coaching, Mentoring, Workshop oder Vergleichbarem ein erlaubnispflichtiges Geschäft erbringen, wie beispielsweise die Anlageberatung im Sinne des Gesetzes über das Kreditwesen (Kreditwesengesetz - KWG) oder die Honorar-Finanzanlagenberatung oder Finanzanlagenvermittlung im Sinne der Gewerbeordnung.“

Finanz-Coaching lohnt sich immer für die Coaches, aber selten für die Anleger

Finanz-Coaches verlangen in der Regel Stundensätze zwischen 50 und 200 Euro. Plus Aufpreise für besondere Leistungen wie Workshops oder Software. Je nach Anbieter und Angebot zahlen ratsuchende Kunden unterm Strich zwischen 2.000 und 10.000 Euro für ein umfangreiches Coaching. Ob sich das lohnt, darf sich jeder selbst ausrechnen – oder sich ein Rechenbeispiel der BaFin ansehen, das die Finanzaufsicht auf ihrer Info-Seite zu dem Thema veröffentlicht hat:

Wenn ein Coaching 2.700 Euro kostet, müssen Sie 10.000 Euro als Einmalbetrag in ein Anlageprodukt mit einer Nettorendite (= dem tatsächlichen Gewinn nach Abzug aller Kosten der Geldanlage) pro Jahr von rund 4,8 % anlegen, um das Honorar nach fünf Jahren wieder erwirtschaftet zu haben. Wenn Sie 2.700 Euro zu diesen Konditionen anlegen würden, hätten Sie nach fünf Jahren rund 3.430 Euro, das heißt 730 Euro an Rendite, auf dem Konto. (Quelle: BaFin)

Fazit: Die Szene ist weder reguliert noch überwacht. Finanz-Coaching im Sinne von Lebenshilfe oder Wissensvermittlung unterliegt keiner Aufsicht. Weder die BaFin noch andere Behörden sind zuständig. Doch die grauen Grenzen werden manchmal überschritten. Zum Beispiel, wenn die Finanz-Coaches in einer Eins-zu-Eins-Beratung konkrete Kauf- oder Verkaufsempfehlungen zu Fonds, Finanzinstrumenten, Wertpapieren oder Kryptowerten aussprechen. Dann betreten sie reguliertes Territorium und benötigen je nach Geschäftsmodell eine Zulassung der BaFin oder der zuständigen Gewerbeaufsicht. Eigentlich. Leider wissen die Kunden davon oft nichts. Und bezahlen ihre Unwissenheit auch in diesen Fällen meistens sehr teuer.

Diesen Beitrag teilen: