Die Corona-Pandemie sowie die Ukraine-Krise führten laut Union Investment zu einem Angebotsschock, der die Inflation anheizte. Die Notenbanken reagierten auf die sprunghaft gestiegene Inflation mit dem rasantesten Zinsanstieg seit fast 60 Jahren. Der Transaktionsmarkt für Wohnimmobilien sei seitdem in eine Schockstarre gefallen. In Konsequenz kommen laut dem Fondsanbieter die Wohnimmobilienbewertungen im gesamten Markt unter Druck. Der UniImmo Wohnen ZBI könne sich trotz operativ positiver Entwicklung dem Markt nicht entziehen. Verständliche Gründe, aber das Problem des Fonds liegt auf der Hand. Er wurde 2017 aufgelegt. Während der Negativzinsphase boomten Immobilienfonds. Sie konnten sich kaum vor dem Geld retten, das ihnen die Anleger quasi hinterherwarfen. Zudem war es auch sehr lukrativ und en vogue, in Wohnimmobilien zu investieren. Der Fonds musste nun in einer Boomphase kaufen und das Geld der Anleger schnell in das vermeintliche Betongold investieren. Ein Problem Offener Immobilienfonds gab es auch schon nach der Finanzkrise 2008. Damals gerieten neben etablierten auch relativ junge Fonds in Schieflage.

Im Boom zu teuer eingekauft

Der UniImmo Wohnen ZBI kaufte etwa 2019 ein Wohnungsportfolio von der BGP-Gruppe für kolportierte zwei Milliarden Euro. Die BGP-Gruppe soll dafür drei Jahre zuvor nur 1,2 Milliarden Euro gezahlt haben. Ein Gewinn von 66 Prozent in der kurzen Zeit ist sehr ungewöhnlich. Neben den teuer eingekauften Objekten sind auch die Standorte nicht 1A. Viele Objekte befinden sich etwa in Chemnitz, Duisburg, Essen, Gelsenkirchen, Oberhausen oder Mülheim an der Ruhr. Wertsteigerungen sind in solchen Städten nicht unbedingt zu erwarten. Investitionen in B- oder C-Städten können sich nur lohnen, wenn man günstig einkauft. Nach dieser Abwertung würde es nicht überraschen, wenn viele Anleger ihre Kündigung einreichen. Fondsanteile müssen ab dem Kaufdatum jedoch mindestens 24 Monate gehalten werden. Erst dann können sie an die Kapitalverwaltungsgesellschaft zurückgegeben werden. Außerdem gibt es eine zwölfmonatige Kündigungsfrist für die Rückgabe.

Weitere Infos zur Krise des UniImmo Wohnen ZBI finden Sie hier.

Das Trianon-Hochhaus ist pleite

Nicht nur den Wohnimmobilienfonds weht der Wind ins Gesicht, sondern auch bei Gewerbeimmobilien droht Ungemach. In dieser Woche sorgte die Pleite des Trianon-Hochhauses in Frankfurt für Schlagzeilen. Der neunthöchste Wolkenkratzer in Deutschland leidet darunter, dass er kaum noch Mieter hat. Derzeit ziehen die letzten Deka-Mitarbeiter aus. Danach ist der 186 Meter hohe Turm fast menschenleer. 2018 kaufte die „Geschäftshaus am Gendarmenmarkt GmbH“ das Objekt für 670 Millionen Euro. Jüngst wollte sie ihn wohl für etwa ein Drittel losschlagen. Ein Käufer wurde jedoch nicht gefunden. Der Turm gilt als technisch veraltet und müsste komplett saniert werden, um wieder Mieter anzulocken. Ein schwieriges Unterfangen in Zeiten von Homeoffice. Zumal die Fläche der 47 Geschosse 84.600 Quadratmeter umfasst. Von der Gewerbeimmobilienseite könnte also für manche Fonds Gefahr drohen.

Noch ist die Vermietungslage robust

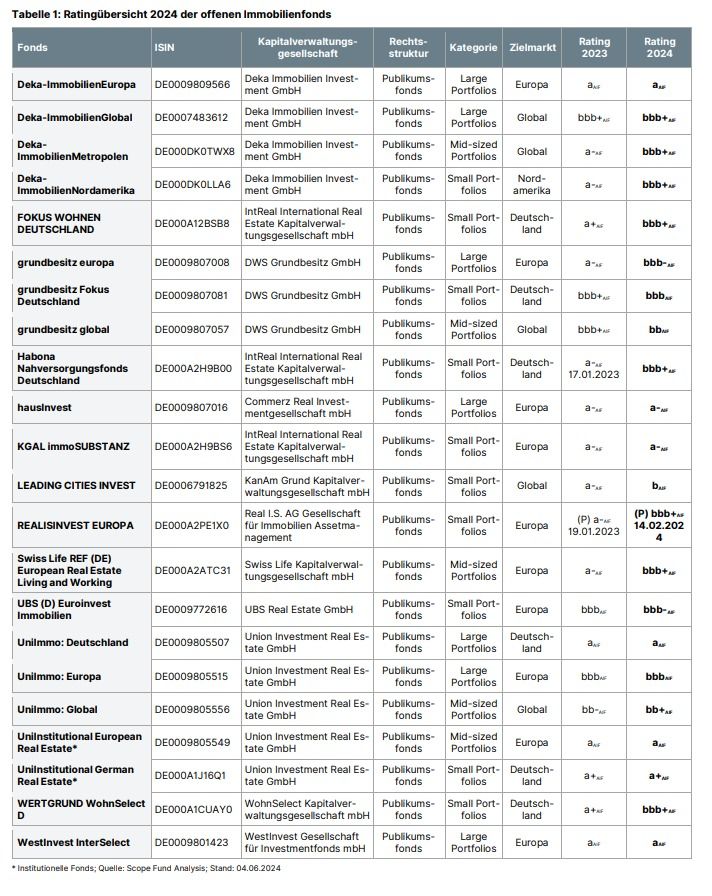

Allerdings war laut der jüngsten Scope Immobilienfonds-Studie zumindest die Vermietungslage robust. Die Berliner haben 27 offene Immobilienpublikumsfonds mit einem Verkehrswertvolumen von insgesamt rund 120 Mrd. Euro hinsichtlich ihrer Vermietungsquoten analysiert. Zum 31.12.2023 betrug die nach Verkehrswert gewichtete Quote 93,7%. Der Wert lag leicht unter dem Niveau des Vorjahres. Zum 30.04.2024 lag die Vermietungsquote bei 93,6%. Scope rechnet für 2024 im Durchschnitt mit leicht sinkenden Vermietungsquoten. Viele Mietverträge wurden langfristig geschlossen oder konnten während der Corona-Krise gegen Unterstützungsleistungen für die Mieter vorzeitig verlängert werden. Viel hängt von der Bonität der Mieter ab, und die Anforderungen an das Asset Management werden weiter steigen, um das aktuelle Niveau halten zu können. Zu bewältigen sind nicht nur die Zurückhaltung bei den Mietern und eine höhere Zahl möglicher Insolvenzen.

ESG-Anforderungen erfordern Anstrengungen

Besonders die ESG-Ertüchtigung im Bestand wird die Manager künftig stark fordern, um den Spagat zwischen hohen Vermietungsquoten mit auskömmlichen Mieten und steigenden Kosten für Modernisierungen, CO₂-Bepreisung und Mieter-Incentives zu meistern. Einen weiteren Effekt auf die Vermietungsquoten wird der Verkauf vollvermieteter Objekte aus den Portfolios der Fonds haben. Die Fonds veräußern zurzeit Immobilien, um ihre Handlungsspielräume zu erweitern und Liquidität für Anteilrückgaben zu schaffen. Im Fokus stehen dabei oft voll vermietete, ausgemanagte Objekte. Werden diese verkauft, steigt der Anteil der Leerstandsflächen im Fonds, und die Vermietungsquote sinkt leicht. Mit einem insgesamt reduzierten Büroflächenbedarf ist aus Sicht von Scope indes zu rechnen. In einer Studie aus März 2024 gehen das Ifo-Institut und Colliers von einem um 12% sinkenden Büroflächenbedarf in den deutschen Metropolen bis 2023 aus.

Mittelabflüsse 2024

Dieses raue Umfeld führt laut Scope vermehrt auch zu Mittelabflüssen aus offenen Immobilienfonds. Für das Jahr 2024 sollte die überwiegende Zahl der Fonds die Mittelabflüsse aus ihren Cash-Beständen leisten können. Gleichwohl bereiten zahlreiche Fonds Objektverkäufe vor, um Anteilscheinrückgaben der Anleger dauerhaft bedienen zu können.

Liquidität geschaffen

Viele Fonds haben bereits erfolgreich Immobilien zur Schaffung von Liquidität veräußert. Rücknahmeaussetzungen von einzelnen Fonds sind laut Scope künftig dennoch nicht auszuschließen. Aufgrund der bereits erfolgten Bewertungsanpassungen seien die Fonds mittlerweile deutlich konservativer bewertet. Zum Bewertungsstichtag beträgt der aus Verkehrswert und Nettosollmiete ermittelte durchschnittliche Vervielfältiger der Fonds über alle Nutzungsarten und Standorte hinweg 20,2 bei einer Spannweite von 16,0 bis 27,0. Die durchschnittlichen Vervielfältiger der Fonds liegen je nach Nutzungsart bei 20,0 für Büros (16,1 bis 23,4), 16,6 für Einzelhandelsobjekte (13,4 bis 23,8), 18,0 für Hotels (16,5 bis 20,0), 19,7 für Logistikimmobilien (16,2 bis 23,6) und 22,9 für Wohnen (17,1 bis 31,4).

2025 könnten Immobilienfonds wieder attraktiv werden

Sollten weitere Bewertungsanpassungen erforderlich sein, können sich laut Scope die Fonds nach deren Abschluss neu positionieren und die Renditen wieder steigen. Wenn die Renditeerwartungen attraktiver sind, werden die Fonds wieder relevante Zuflüsse generieren können. Diese Entwicklung wird jedoch erst für das Jahr 2025 erwartet, sofern es nicht zu weiteren Verwerfungen in den Märkten kommt. Positiv sieht Scope die erweiterten Möglichkeiten für offene Immobilienfonds, in erneuerbare Energien zu investieren. Deren Einführung wird im dritten Quartal erwartet. Künftig sollen die Fonds bis zu 15% ihres Verkehrswertes in Erneuerbare-Energien-Anlagen wie Solarparks investieren dürfen. Das erhöht die Risikostreuung und das künftige Renditepotenzial und bietet die Möglichkeit, die Portfolios direkt mit Energie aus erneuerbaren Quellen zu versorgen. Dadurch erhöht sich die Diversifikation sowohl auf Einnahmenbasis als auch auf Risikobasis.

Fazit

Erst einmal dürften offene Immobilienfonds Abflüsse erleiden. Neueinsteiger halten sich erst einmal fern. Wer investiert ist, sollte sich den Jahres-/Halbjahresbericht des Fonds genau ansehen, bevor man voreilig den Fonds kündigt.

Weitere Infos zur Krise des UniImmo Wohnen ZBI finden Sie hier.

Lesen Sie hier wie Scope nun den UniImmo: WohnenZBI einschätzt.

Informieren Sie sich in unseren Newslettern regelmäßig über die besten Fonds und ETFs. Dazu gibt es aktuelle News aus der Fondsbranche. Hier können Sie sich anmelden.

Weitere interessante Neuigkeiten erfahren Sie auf FundResearch TV. Dort stehen die Fonds-Experten Rede und Antwort zu aktuellen Entwicklungen an den Märkten und wo die besten Chancen locken.

Diesen Beitrag teilen: