Mischfonds: Big-Player mit guter Entwicklung

Die großen globalen Mischfonds haben bisher ein gutes Jahr hinter sich. FundResearch hat sie sich genauer angeschaut.

07.08.2014 | 13:14 Uhr von «Patrick Daum»

Unter den Publikumsfonds sind Mischfonds die beliebteste Assetklasse. Aus einer Mitte Juli veröffentlichten Statistik des BVI Bundesverband Investment und Asset Management e.V. geht hervor, dass ihnen in den ersten fünf Monaten dieses Jahres 9,3 Milliarden Euro zuflossen. Zum Vergleich: Rentenfonds kamen in diesem Zeitraum auf 5,4 Milliarden Euro, offene Immobilienfonds auf 500 Millionen Euro und Aktienfonds verloren 2,2 Milliarden Euro.

Da stellt sich die Frage, ob die Performance der Mischfonds dem Anlegervertrauen gerecht wird. Als Benchmark dient der Durchschnitt der Peergroup „Mischfonds Aktien und Anleihen/Welt“ des €uro-FundAnalyzer (FVBS). Der Kategoriedurchschnitt kommt im laufenden Jahr (Stand: 31. Juli 2014) auf ein Plus von 4,6 Prozent und entwickelte sich damit schon besser als 2013, das er mit 3,2 Prozent beendete. Über den Zeitraum von drei Jahren steht ein kumuliertes Plus von 12,4 Prozent und über fünf Jahre ging es um 28,6 Prozent nach oben.

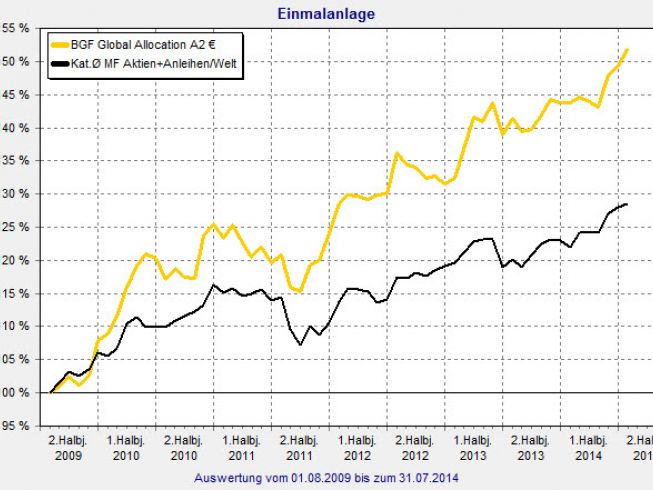

Der volumenstärkste globale Mischfonds kommt von BlackRock: Der BGF Global Allocation (ISIN: LU0171283459) ist 28,25 Milliarden Euro schwer. Im laufenden Jahr erreichte Fondsmanager Dennis Stattmann eine Wertentwicklung von 5,6 Prozent. Das vergangene Jahr beendete er mit einem Plus von 9,4 Prozent. Und auch längerfristig weiß der Fonds zu überzeugen: Über den Zeitraum von drei Jahren steigerte er seinen Wert um 25,6 Prozent und über fünf Jahre um 51,8 Prozent. Die Volatilität von 6,9 Prozent über fünf Jahre liegt jedoch über der der Peergroup (4,9 Prozent). Die Sharpe Ratio ist mit 1,12 allerdings deutlich besser (Peergroup: 0,86). Das Portfolio des Fonds besteht derzeit zu 56,37 Prozent aus Aktien und zu 20,3 Prozent aus Anleihen. Der Rest ist Cash. In Nordamerika-Aktien investiert Stattmann mit 27,9 Prozent den größten Teil des Fondsvolumens. 12,9 Prozent fließen in europäische Aktien und 9,6 Prozent in nordamerikanische Anleihen. Die Finanzindustrie stellt mit 10,8 Prozent den größten Sektor im Fonds – vor Industrie- (9,5 Prozent) und Gesundheitstiteln (9,0 Prozent). Stattmann hat sein Portfolio sehr breit diversifiziert. Die zehn größten Einzeltitel machen 9,3 Prozent des Gesamtportfolios aus. Die beiden Top-Holdings sind mit einem Anteil von jeweils 1,4 Prozent zehnjährige Staatsanleihen aus Großbritannien und Brasilien. Zu jeweils einem Prozent sind dahinter US- und mexikanische Staatsanleihen gewichtet.

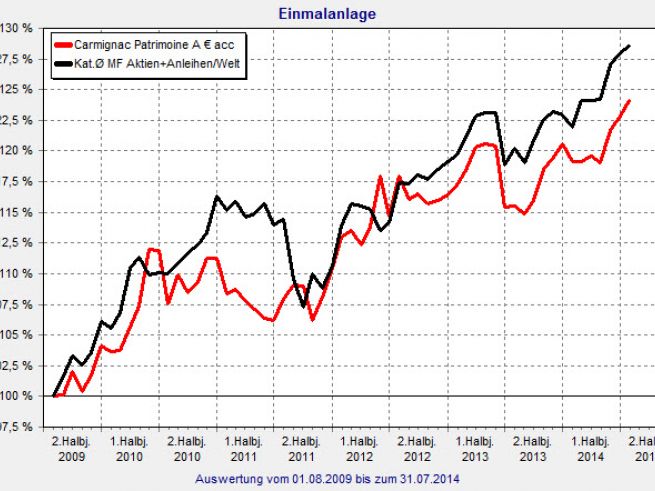

Mit einem Volumen von 22,76 Milliarden Euro ist der Carmignac Patrimoine (ISIN: FR0010135103) der zweitgrößte Fonds der Peergroup. Seine Performance ist jedoch ausbaufähig: Für 2014 steht ein Plus von lediglich 2,9 Prozent. Auch 2013 war er mit 3,5 Prozent nur leicht besser als der Durchschnitt. Über drei Jahre schafften die Fondsmanager Edouard Carmignac und Rose Ouahba eine Wertentwicklung von glatten 15 Prozent und über fünf Jahre von 24,1 Prozent. Die Volatilität über fünf Jahre ist mit 5,7 Prozent zwar geringer als beim BlackRock-Fonds, die Sharpe Ratio von 0,61 kann jedoch nicht mithalten. So erhält der Fonds die €uro-FondsNote 3. Das Portfolio besteht zu 49,3 Prozent aus Aktien und zu 48,6 Prozent aus Anleihen. Auf Aktienseite macht Nordamerika mit 21,2 Prozent den größten Länderanteil, vor Europa mit 13 Prozent. Auf der Rentenseite ist Europa mit 40,3 Prozent am stärksten allokiert. Davon entfallen auf 21,9 Prozent aus Staats- und 18,4 Prozent auf Unternehmensanleihen. Top-Holdings bei Aktien sind die dänische Novo Nordisk (2,3 Prozent), Comcast aus den USA (1,8 Prozent) und die Bank of America (1,6 Prozent). Auf Rentenseite sind zehnjährige Staatsanleihen aus Italien (3,9 Prozent), Spanien (2,3 Prozent) und Portugal (2,1 Prozent) am stärksten gewichtet.

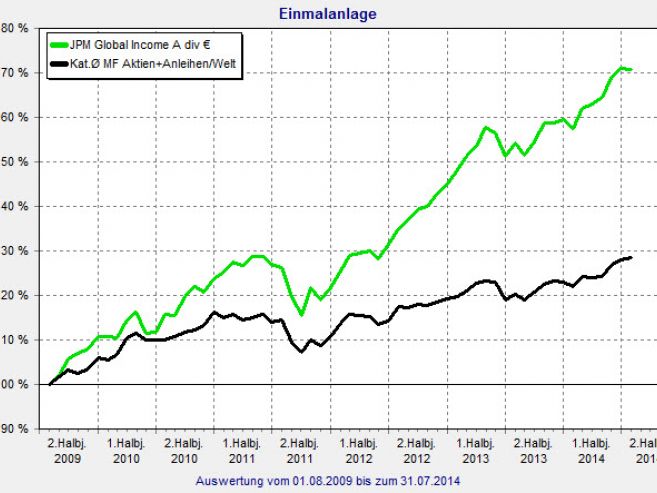

Auf Rang drei der größten globalen Mischfonds rangiert der JPM Global Income (ISIN: LU0395794307) von JP Morgan. Mit einem Volumen von 7,3 Milliarden Euro ist er deutlich kleiner als die Produkte von BlackRock und Carmignac. Doch die Fondsmanager Michael Schoenhaut und Talib Sheikh überzeugen mit der Performance: Um 7,1 Prozent steigerten sie im laufenden Jahr den Wert des Fonds. 2013 waren es knapp zehn Prozent. Über drei Jahre steht ein Plus von 35,1 Prozent und über fünf Jahre von 70,7 Prozent. Die Volatilität über fünf Jahre ist mit 7,1 Prozent nur leicht höher als beim BlackRock-Fonds. Die Sharpe Ratio von 1,45 gehört zu den besten der Peergroup. Alles in allem: €uro-FondsNote 1. Knapp 54 Prozent des Fonds bestehen aus Aktien und 43,5 Prozent aus Anleihen. Die beiden Fondsmanager investieren mit 53,1 Prozent mehr als die Hälfte des Fondsvolumens in den USA. Auf Kontinentaleuropa entfallen 16,9 Prozent und auf die Schwellenländer 13 Prozent. Top-Holding ist die Aktien von Microsoft mit einem Anteil von 0,9 Prozent. Dahinter folgen mit jeweils 0,8 Prozent die Aktie des US-Energiekonzerns ConocoPhilipps, die des französischen Immobilienunternehmens Unibail-Rodamco und die Aktien von Royal Dutch Shell.

(PD)

Diesen Beitrag teilen: