Der teure Handschlag zum Abschied - Wie Sie bei Abfindungen steuerlich sparen können

Abfindungen: Viele Unternehmen reduzieren in der Corona-Krise die Zahl ihrer Mitarbeiter und bieten dafür großzügige Abschiedszahlungen. Was Berater wissen müssen.

27.04.2021 | 07:15 Uhr von «Michael Schreiber»

Siemens Energy streicht 7800 Jobs, der Lkw-Bauer MAN baut 3500 Arbeitsplätze ab, die Commerzbank halbiert ihr Filialnetz und braucht 10 000 Mitarbeiter weniger: Die anhaltende Corona-Pandemie vernichtet Jobs und wirkt gerade in Sektoren wie zum Beispiel der Bankenbranche, der Automobilwirtschaft, dem Einzelhandel oder der Energiebranche, die einen Strukturwandel durchmachen, wie ein Brandbeschleuniger. Ende 2020 waren in der Bundesrepublik Deutschland 744 000 Personen weniger beschäftigt als ein Jahr zuvor.

Da kann man als Arbeitnehmer schon froh sein, wenn es als Entschädigung für den Jobverlust eine Abfindung gibt. Nicht nur in Führungsetagen ist der goldene Handschlag ein gängiges Mittel, sich möglichst geräuschlos von verdienten Mitarbeitern zu trennen. Doch für viele ist ein freiwilliger Verzicht auf den Arbeitsplatz in Zeiten steigender Arbeitslosigkeit eine riskante Sache. Nur wer sowieso kurz vor der Rente steht, kann gelassen um die Höhe des Abschiedsgeschenks feilschen. Damit möglichst viel Bares im eigenen Portemonnaie hängen bleibt, sollten betroffene Arbeitnehmer die Spielregeln rund um die Abfindungen genau kennen. Wer die Tipps und Tricks beherrscht, kann geschickt verhandeln und so unter dem Strich mehr herausholen.

Abfindung versteuern

Steuervorteile werden grundsätzlich nur gewährt, wenn das Arbeitsverhältnis auf Veranlassung des Arbeitgebers durch Kündigung oder per Urteil des Arbeitsgerichts aufgelöst wird. Welcher der beiden Kontrahenten zuerst vor den Kadi gezogen ist, spielt indes keine Rolle. Wer allerdings freiwillig seinen Arbeitsplatz aufgibt und sich aufs Altenteil zurückzieht, riskiert nicht nur Steuervorteile, sondern auch noch eine dreimonatige Sperrzeit beim Arbeitslosengeld. Schlechte Karten haben auch Arbeitnehmer, die durch ihr Verhalten eine Kündigung selbst verschuldet haben (zum Beispiel durch Alkoholgenuss am Arbeitslatz, den Verrat von Betriebsgeheimnissen oder den berühmten Klau silberner Löffel).

Sind sich Firma und Arbeitnehmer handelseinig, unterliegt die vereinbarte Abfindung generell der Lohnsteuerpflicht - einen Steuerfreibetrag gibt es für den Jobverlust schon seit 2006 nicht mehr. Sofern die Abfindung auf einen Schlag ausgezahlt wird, kann das steuerpflichtige Einkommen daher im Auszahlungsjahr einer happigen Steuerbelastung unterliegen. Doch diesem steuerlichen Würgegriff kann man mit der richtigen Strategie teilweise oder sogar komplett ausweichen.

Fünftelregelung

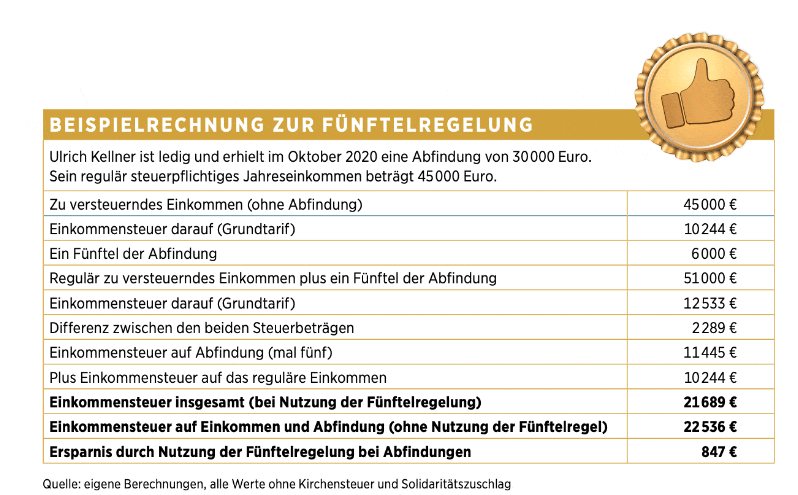

Damit die Steuerlast nicht zu hoch ausfällt, kommt einem das Finanzamt bei der Berechnung des Steuersatzes über die sogenannte Fünftelregelung ein kleines bisschen entgegen. Die Mitarbeiter der Behörde ermitteln dabei zunächst die Steuer auf das Einkommen ohne Abfindung und dann die Steuer auf das Einkommen plus einem Fünftel der Abfindung. Die Differenz der beiden Steuerwerte wird mit fünf multipliziert und ergibt die Steuerlast auf die Abfindung. Klingt kompliziert, reduziert aber für Arbeitnehmer, die keine Topverdiener sind, die Steuerbelastung.

Diese Art von Tarifermäßigung bringt jedoch nur etwas bei Arbeitnehmern mit mittlerem Einkommen und vergleichsweise geringen Abfindungen. Topverdiener, die in allen Jahren dem Spitzensteuersatz unterliegen, können von dieser Regelung nicht profitieren, da die rechnerische Fünftelung der Abfindung für sie keine Vorteile ergibt.

Tipp: Hier kann es bei einer Entlassung zum Jahresende durchaus sinnvoll sein, die Zahlung der Abfindung in das folgende Jahr zu verlagern.

Für die Steuervergünstigung müssen mehrere Voraussetzungen erfüllt sein:

Die Beendigung des Arbeitsverhältnisses geht vom Arbeitgeber aus. Lange war unklar, ob die Tarifermäßigung auch dann gewährt werden kann, wenn der Arbeitnehmer nach einem von seinem Arbeitgeber mitverursachten Konflikt auf diesen zugeht und den Abschluss eines Auflösungsvertrags mit Abfindung fordert. Der Bundesfinanzhof entschied diese Frage mit Urteil vom 13.03.2018 (Az. IX R 16/17) zugunsten betroffener Arbeitnehmer. Bei der Sachlage wird davon ausgegangen, dass auch die Firma ein erhebliches Interesse an der Auflösung des Arbeitsverhältnisses hatte.

Durch das Auszahlen der Entschädigung für den Jobverlust muss es zu einer Zusammenballung von Lohneinkünften in einem Steuerjahr gekommen sein. Diese Hürde dürfte leicht zu nehmen sein. Sie ist bereits dann erfüllt, wenn der Abfindungsbetrag höher ist als der wegfallende Arbeitslohn, den man im Kündigungsjahr bei Fortsetzung des Beschäftigungsverhältnisses noch erhalten hätte.

Auch muss die Abfindung dem Arbeitnehmer als Ausgleich für die Nachteile gezahlt werden, die ihm wegen der Auflösung des Beschäftigungsverhältnisses entstehen. Ersetzt die Zahlung gesundheitliche Schäden eines Beschäftigten, greift die Begünstigung dagegen nicht (BFH-Urteil IX R 34/16).

Die Abfindung muss innerhalb eines Kalenderjahres ausgezahlt werden, um die Steuervorteile nutzen zu können. Unschädlich ist nur eine Auszahlung in zwei Raten, wenn eine der Raten nicht mehr als zehn Prozent der Gesamtsumme ausmacht (Schreiben des Bundesfinanzministeriums, 04.03.2016, BStBl. I 2016, S. 277).

Die Fünftelregelung kann der Arbeitgeber bereits im Lohnsteuerabzugsverfahren berücksichtigen. Dann ist der Arbeitnehmer aber verpflichtet, nach Ablauf des Jahres eine Steuererklärung einzureichen, damit das Finanzamt noch mal nachrechnen kann. Hat der Ex-Chef die Steuervergünstigung beim Lohnabzug nicht berücksichtigt, können Arbeitnehmer durch freiwillige Abgabe einer Steuererklärung den Bonus nachträglich vom Finanzamt einfordern. Vorsicht: Dafür haben Sie maximal vier Jahre Zeit.

Tipp: Wer für 2017 noch keine Steuererklärung abgegeben hat, muss die Unterlagen also bis 31.12.2021 beim Finanzamt in den Briefkasten werfen. Für das Kalenderjahr 2020 endet die Abgabefrist am 31.12.2024. Verpasst man die Frist, ist das Geld futsch.

Unechte Abfindung nicht begünstigt

Allerdings lässt Vater Staat nicht für jeden Abschiedsscheck des Arbeitgebers Steuervorteile springen. Nur echte Abfindungen sind bei Sozialbeiträgen und Steuern per se begünstigt. Die Abfindung muss also für den Verlust des eigenen Arbeitslatzes gezahlt werden - nur dann sind Abfindungen nach einem Urteil des Bundessozialgerichts kein Arbeitsentgelt (Az. 12 RK 20/88).

Doch keine Regel ohne Ausnahme: Den Steuerbonus gibt es auch, wenn das Arbeitsverhältnis gar nicht komplett gekündigt, sondern nur eine Änderungskündigung ausgesprochen wurde und der Arbeitnehmer Gehaltseinbußen erleidet, weil die Firma Arbeitszeit und Gehalt reduzieren will (Bundesfinanzhof-Urteil vom 25.08.2009, Az. IX R 3/09).

"Unechte Abfindungszahlungen", die etwa rückständigen Arbeitslohn, geleistete Überstunden, Gewinnbeteiligungen, ausstehenden Urlaub, anteiliges Weihnachtsgeld oder ein 13. Monatsgehalt abgelten sollen, sind dagegen in voller Höhe sozialabgabenpflichtig und gehen auch bei den argwöhnischen Prüfern des Finanzamts nicht als begünstigte Abfindung durch. Gleiches gilt für Abfindungen, die deshalb gezahlt werden, weil ein befristetes Arbeitsverhältnis nicht verlängert wird.

Einzelveranlagung wählen

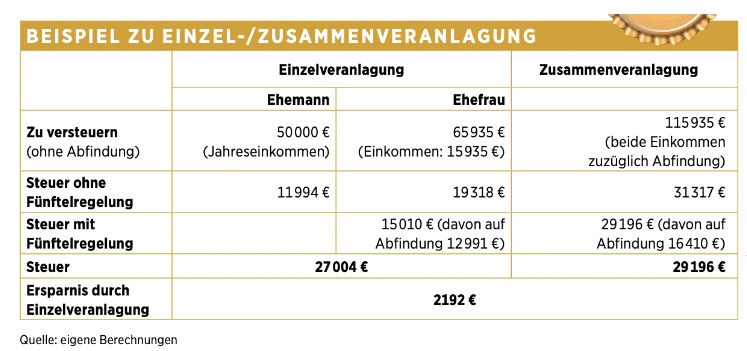

Im Zusammenhang mit der anstehenden Steuererklärung 2020 kann es für Verheiratete sinnvoll sein, die Einzelveranlagung zu wählen, um den Progressionsvorteil der Fünftelregelung für zugeflossene Abfindungen zu optimieren. Die Einzelveranlagung lohnt sich am ehesten, wenn der Arbeitnehmer neben der Einmalzahlung kaum weitere Einkünfte hatte und sein Ehepartner dagegen über ein beständig hohes Einkommen verfügt.

Ein Beispiel verdeutlicht den Steuervorteil dieser Veranlagungsoption: Sabine Grenzer (63) arbeitete bei einer Bank. Wegen Stellenabbau wurde ihr Ende Januar 2021 gekündigt. Sie erhält 50 000 Euro Ab- findung. Nach drei Monaten Arbeitslosig- keit geht sie zum 1. Mai in Rente. Ihr zu versteuerndes Einkommen 2021 inklusive Abfindung beträgt 65 935 Euro. Bei der Steuerberechnung sind noch 6000 Euro Arbeitslosengeld zu berücksichtigen. Ihr Mann Stefan (61) arbeitet als Buchhalter in einem Industriebetrieb. Sein zu versteuerndes Einkommen beträgt 50 000 Euro.

Bei der Wahl der Zusammenveranlagung treten in diesem Fall gleich mehrere negative Effekte zutage. Das Arbeitslosengeld ist zwar selbst nicht steuerpflichtig - treibt aber über den Progressionsvorbehalt den Steuersatz auf das steuerpflichtige Gesamteinkommen des Paares in die Höhe. Gleiches gilt für die Abfindung - durch die Addition mit den Einkünften des Ehemanns erhöht sie Einkommen und Steuerlast gleichermaßen. Die Rente ist mit 81 Prozent steuerpflichtig.

Die Wahl der Einzelveranlagung kann hier ein Ausweg sein. Trotz Verlustes des Splittingtarifs zahlt das Paar bei diesem Beispiel insgesamt 2192 Euro weniger Steuern.

Kirchensteuer zurückholen

Bei kirchensteuerpflichtigen Arbeitnehmern kassiert der Fiskus je nach Bundesland eine Zusatzabgabe von bis zu neun Prozent der Lohnsteuer. Doch der "Gotteslohn" ist nicht auf Nimmerwiedersehen verloren. Arbeitnehmer können bei der zuständigen Kirchenverwaltung einen formlosen Antrag auf Erlass der Steuer stellen, wenn sie außerordentliche und hohe Einkünfte wie eine Abfindung erzielt haben. Viele evangelische Landeskirchen und katholische Diözesen gewähren auf Nachfrage einen Rabatt von bis zu 50 Prozent der Kirchensteuer, die anteilig auf die außerordentlichen Erträge entfällt. An die große Glocke hängen die Kirchenbeamten diese Erlassmöglichkeit nicht - auch einen Rechtsanspruch auf den Steuernachlass hat man nicht. In der Regel gehen entsprechende Anträge aber durch.

Abfindung berechnen

Steuertricks hin oder her, die spannendste Frage lautet für betroffene Arbeitnehmer: Wie viel Abfindung kann ich für meine langjährige Firmentreue erwarten? Grundsätzlich gibt es nur in Ausnahmefällen einen Rechtsanspruch auf eine Abfindung, etwa dann, wenn eine derartige Zahlung in einem Sozialplan oder Tarifvertrag vereinbart wurde. Auch bei betriebsbedingten Kündigungen hat man einen Anspruch auf Entschädigung, wenn der Arbeitgeber bereits bei der Kündigung mindestens ein halbes Monatsgehalt pro Beschäftigungsjahr als Gegenleistung dafür gewährt, dass der Beschäftigte nicht gegen die Entlassung klagt.

In der Praxis bieten baldige Ex-Chefs aber auch ohne rechtliche Verpflichtung oft einen finanziellen Ausgleich an, um langwierige Prozesse vor dem Arbeitsgericht zu vermeiden oder den Jobverlust zumindest etwas abzufedern. Die Höhe des bittersüßen Abschiedsgeschenks ist dabei grundsätzlich frei verhandelbar. Stehen Massenentlassungen oder gezielte betriebsbedingte Kündigungen an, verhandelt der Betriebsrat, sofern vorhanden, oft einen Sozialplan, um die betroffenen Mitarbeiter nach dem Rauswurf zumindest finanziell nicht ins Bodenlose fallen zu lassen.

Als Faustregel können Arbeitnehmer Beträge zwischen einem halben und einem vollen Bruttomonatsgehalt pro Jahr der Betriebszugehörigkeit als Verhandlungsgrundlage annehmen. Wer über Jahre besonders gute Arbeitsleistung erbracht hat oder über auch bei der Konkurrenz gefragtes Insiderwissen verfügt, kann mit den richtigen Argumenten mehr herausholen.

Abfindungen haben häufig auch eine direkte Auswirkung aufs Arbeitslosen- geld. Oft wird die Abfindung zeitgleich mit einem Aufhebungsvertrag vereinbart. Für Arbeitnehmer macht das den Jobverlust planbarer - vor allem wenn man bereits wieder einen neuen Arbeitgeber gefunden hat. Wird man allerdings nicht fündig und muss sich arbeitslos melden, wird der Aufhebungsvertrag möglicherweise zum Problem. Der Grund: Wenn bei dem Deal die Kündigungsfrist nicht eingehalten wird, kann das Jobcenter eine zwölfwöchige Sperrfrist verhängen, bis man Arbeitslosengeld bekommt.

Tipp: Um das zu vermeiden, sollte aus dem Aufhebungsvertag unzweideutig hervorgehen, dass der Arbeitnehmer die Beendigung des Arbeitsverhältnisses weder veranlasst noch verschuldet hat, sondern dies allein auf Betreiben des Arbeitgebers erfolgt. Auch das Vereinbaren einer Freistellung für die Zeit der Kündigungsfrist kann im konkreten Fall hilfreich sein.

Abfindung steuerfrei in Vorsorge umwandeln

Um dem fiskalischen Zugriff erst mal komplett zu entgehen, gibt es drei lukrative Auswege, die vor allem ältere Arbeitnehmer nutzen können.

Variante I: Einzahlung in betriebliche Altersvorsorge (§ 3 Nr. 63 Satz 3 EStG)

Seit 2018 dürfen Abfindungen steuer- und sozialabgabenfrei in einen bereits bestehenden oder neu abzuschließenden betrieblichen Altersvorsorgevertrag (Direktversicherung, Pensionskasse oder Pensionsfonds) eingezahlt werden.

Erlaubt sind maximal vier Prozent des Einkommens (bis zur Beitragsbemessungsgrenze/West der Rentenversicherung mal Zahl der Arbeitsjahre bei der Firma [maximal zehn Jahre]). Auf diese Weise lässt sich die Steuerlast deutlich reduzieren. Für 2021 beträgt die Beitragsbemessungsgrenze/West 85 200 Euro (2020 waren es noch 82 800 Euro). Maximal eingezahlt werden können demnach für 2021 vier Prozent von 85 200 Euro = 3408 Euro mal maximal zehn Jahre = 34 080 Euro (2020 wären es maximal 33 120 Euro gewesen).

Konkrete Beispielrechnung

Unsere Beispielperson Ulrich Kellner hat 15 Jahre für den Betrieb gearbeitet und verliert jetzt den Job. Sie braucht das Geld aus der Abfindung nicht. Darum zahlt sie den Betrag direkt in eine betriebliche Altersversorgung (zum Beispiel eine Direktversicherung) ein. Steuern fallen jetzt gar keine mehr an.

Tipp: Ist die Abfindung höher als der für 2021 geltende Maximalbetrag von 34 080 Euro, kann ein weiterer Betrag von bis zu 6816 Euro (acht Prozent der Beitragsbemessungsgrenze/West der Rentenversicherung) freiwillig in einen Altersvorsorgevertrag steuerfrei eingezahlt werden (§ 3 Nr. 63 Satz 1 EStG). Insgesamt können so im Jahr 2021 also maximal 40 896 Euro steuer- und sozialabgabenfrei in eine Altersversorgung eingezahlt werden.

Nachteil der Gestaltung: Die spätere Betriebsrente ist voll steuerpflichtig. Im Ruhestand ist der Steuersatz aber meist deutlich geringer als in der Erwerbsphase.

Variante II: Direkte Einzahlung aufs Rentenkonto

Da eine echte Abfindung kein Arbeitsentgelt ist, werden keine Rentenbeiträge erhoben, sodass sich die Rente auch nicht erhöht. Zahlt der Arbeitgeber die Abfindung aber direkt an die Rentenkasse (§ 187a SGB VI), reduziert dies später Abschläge bei vorzeitigem Renteneintritt oder erhöht die -ansprüche. Dann sind auch nur 50 Prozent der Abfindung steuerpflichtig (Schreiben des Bundesfinanzministeriums, 01.11.2013, BStBl. I, S. 1326, Rz. 20 und § 3 Nr. 28 Einkommensteuergesetz). Für den steuerpflichtigen Anteil kann man die Fünftelregelung (siehe Haupttext) nutzen - beide Vergünstigungen sind also miteinander kombinierbar.

Variante III: Wertguthaben als Brücke in die Rente

Wer auf die Abfindung finanziell nicht unbedingt angewiesen ist, kann mit einem Trick sämtliche Abgaben sparen und bleibt als Belohnung vielleicht schon mit 60 endgültig zu Hause. Das Zauberwort heißt Wertguthaben. Dafür zahlt der Arbeitnehmer freiwillig Gehalt oder Zeit auf ein Langzeitkonto des Arbeitgebers ein. Das Wertguthaben kann auch auf einen Schlag mit der Abfindung aufgefüllt werden. Mit Ende des Arbeitsvertrags wird das Guthaben an die Deutsche Rentenversicherung übertragen und dort geparkt. Danach meldet man sich nach dem Ende des Arbeitsvertrags arbeitslos und erhält für maximal 24 Monate Arbeitslosengeld I. Während dieser Zeit werden weitere Pflichtbeiträge für die Rente gezahlt. Danach beginnt die Auszahlungsphase für das Wertguthaben.

Die Rentenkasse zahlt das Guthaben Stück für Stück vor Beginn der eigentlichen Rente aus, wird also quasi zum Arbeitgeber. Dabei fallen in der Auszahlungsphase zwar Steuern und Sozialabgaben an - die sind aber deutlich niedriger, weil die neuen Bezüge geringer sind als das frühere Gehalt. Ist das Guthaben aufgebraucht, beginnt die eigentliche Rente - idealerweise mit dem 63. Geburtstag (Rente für langjährig Versicherte bei 35 Beitragsjahren) oder bis zur Altersgrenze für die abschlagsfreie Rente für besonders langjährig Versicherte.

Auf diese Weise lässt sich mit der Abfindung und den ersparten Steuern und Sozialabgaben eine perfekte Brücke in den Ruhestand bauen.

Dieser Artikele erschien zuerst am 26.04.2021 auf boerse-online.de

Diesen Beitrag teilen: